É com muito agrado que eu vejo este texto crítico ao Bitcoin, eu não concordo em muitas partes com o autor, mas é notório que estudou o Bitcoin, é uma crítica construtiva/argumentativa. Saiu do padrão habitual dos críticos do Bitcoin, como não estudam são monocórdicos, apenas replicam ideias feitas e erradas do passado, como “só serve para criminosos”, “o gasto energético” e outras coisas absurdas.

Este contraditório é muito importante, todos os críticos deveriam de ser assim, estudar minimamente antes de criticar, por isso, este texto merece todo o meu respeito mas eu vou fazer alguns comentários:

Ataques coordenados

O autor no texto utilizou a seguinte citação:

De fato, se um grupo com poder (hashrate) suficiente se unir, é capaz de gerar dados contendo transações inválidas. Dessa forma, cabe aos próprios usuários se coordenarem para ignorar essa sequência de transações.

Ataque com transações inválidas

Se um grupo de mineradores_/pools_ atacar com transações inválidas, não é necessário uma coordenação de usuários, mas sim individual. Segundo o protocolo, quem adiciona os blocos à blockchain são os nós(nodes) e não os mineradores/pools. Os mineradores/pools apenas propõem um template para o próximo bloco, os nós é têm a responsabilidade de verificar todas as informações contidas no template, se cumprir as regras é adicionado. Caso exista alguma inconformidade no template, essa será rejeitada pelos nós, ficando a aguardar por um novo template. No caso de transações inválidas, é muito simples de travar qualquer ataque. O adicionar do bloco é trabalho exclusivo dos nós, é feito individualmente, sem uma necessidade de coordenação entre eles.

Agora vamos imaginar um ataque ainda mais sofisticado, os maiores mineradores/pools uniam-se e realizavam um ataque coordenado. Também é fácil de travar, como a verificação é feita pelos nós, não é possível adicionar transações inválidas.

O único problema que pode causar, caso o hashrate do atacante seja muito elevado, é a rede vai ficar lenta. Em vez dos novos blocos a cada 10 minutos, vai demorar mais tempo.

No caso do ataque duradouro, os nós no período máximo de 2016 blocos, vão reajustar a dificuldade, voltando ao 10 minutos. É claro neste período até ao ajustamento a rede fica lenta, mas a probabilidade de ataque destes é muito remota. Como o atacante não tem qualquer hipótese de ter proveitos económicos, mas tem uma exorbitante custos com eletricidade, é pouco provável que alguém tente o efectuar.

Ataque com transações válidas

Qualquer ataque com transações invalidadas é fácil de resolver, o mais complexo/delicado é quando esse ataque é realizado com transações válidas.

Vamos a um exemplo concreto, imaginemos que a OFAC, obrigue as mineradoras e as pools norte-americanas a censurar transações, essas empresas não terão alternativa, terão que cumprir. Os EUA têm uma percentagem de hashrate muito elevada.

Vamos extremar ainda mais o exemplo, imaginemos que 95% do hashrate “cumprirá” com OFAC. Isto não afeta o regular funcionamento do Bitcoin, afeta apenas as transações sancionadas, vão demorar mais tempo a serem adicionadas à blockchain. Tem que aguardar por algum minerador, que não cumpra as regras OFAC, vença a corrida pelo novo bloco.

Para minimizar a possibilidade de uma censura por parte das pools, está a ser desenvolvida a Stratum V2, uma nova versão do software das pools. Nesta nova versão, a responsabilidade de criar o template passa a ser realizada pelo minerador, agora só falta as pools atualizarem o software.

Ataque de 51%

Também pode acontecer um Ataque de 51%, a possibilidade de várias pools cooperarem para realizar este ataque é extremamente baixa, quase nula. O mesmo acontece, se o ataque for organizado por um estado ou vários estados, não passam de apenas hipóteses teóricas.

A quantidade de mineradores é tremenda, distribuídos por todo o mundo, é completamente descentralizada, sendo muito pouco provável um minerador sozinho ter mais de 51% da hashrate. A única hipótese é um ataque com a cumplicidade de várias pools mas é extremamente improvável, quase nula. O ataque de 51% é raro mas já aconteceu em blockchains pequenas e centralizadas, mas o atacante foi a solo, nunca foi algo organizado por várias pools.

A estrutura necessária para o ataque é tremenda, é impossível o atacante ficar anónimo, a probabilidade de ter proveitos económicos e não ser identificado é quase nula. Mas destruirá por completo a sua credibilidade, será o fim das pools envolvidas.

Em último caso, numa situação extrema, o ataque pode ser revertido com rollback da blockchain.

Em termos genéricos, este ataque possibilita a reorganização da cadeia de blocos, permitindo uma espécie de gasto duplo, colocando em causa a imutabilidade da rede. Devido às características do Bitcoin não é possível existir uma regra de quantas confirmações são necessárias para que a transação seja imutável, quanto mais melhor. Como não existe uma regra, é uma decisão individual, de quem está a receber os satoshis (os outputs da transação), são as possíveis vítimas do ataque.

Quando eu comecei no Bitcoin, a ideia que circulava na comunidade, o mais seguro seriam 6 confirmações, mas agora em vários locais (corretoras) já aceitam 3 confirmações, quanto mais facilitamos, maior o risco que corremos. Na minha opinião, 3 confirmações é pouco e nos casos de valores mais elevados de BTC, mais exigentes temos que ser.

Eu sou bastante paranóico, gosto de seguir o lema: mais vale prevenir do que remediar. Por isso geralmente aguardo por 6 confirmações e tem que incluir 3 mineradores diferentes.

A probabilidade de um ataque é muito baixa e se nós formos rigorosos nas confirmações, o risco de ser vítima de um golpe é nula.

Agora uma conclusão que engloba todos estes possíveis ataques falados em cima, a ideia fulcral é as probabilidades. Devido à segurança do Bitcoin, tudo isto não passa de probabilidades teóricas, onde o risco é bastante reduzido ou nulo. São apenas conceitos teóricos, mas é essencial tê-los em mente, especialmente para trabalhar preventivamente, para que o Bitcoin seja cada vez mais resiliente. Para que, estes conceitos não passam da teoria à prática, é mais questão paranóica, do que um perigo real, é a segurança levada a um nível extremo. Mas foi esta paranóia que tornou o Bitcoin a rede mais segura do mundo. É importante debater estes conceitos, mas é necessário algum cuidado para não gerar alarme social.

Descentralização

Esse é um argumento muito bom. Não ter uma pessoa ou um grupo que tome as decisões da rede isoladamente chama a atenção de muitas pessoas. Imagina que maravilha um sistema que não depende da confiança em pessoas que normalmente tendem a corrupção. Imagina não depender de bancos para poder custodiar o seu dinheiro. Um verdadeiro dinheiro do povo.

Seria o Bitcoin o grande libertador dessas amarras antigas de ter que confiar em um emissor de moeda?

Não é bem assim.

A descentralização é o maior desafio para as comunicações, como nas blockchains. Existe o problema do Trilema das blockchains, dos 3 vértices, apenas é possível escolher dois.

Satoshi priorizou a segurança e a descentralização, deixando para um segundo plano a escalabilidade. Assim, para manter a camada base (L1) descentralizada, o número de transações são baixas, é impossível biliões de pessoas utilizá-la para as suas compras do dia-a-dia, deve apenas ser utilizadas para transações onde é necessário maior segurança ou para transações de liquidação(Settlements). As transações do dia-a-dia (a escalabilidade) devem ser executadas em camadas secundárias(L2).

No Bitcoin, devemos ter o mesmo escalonamento utilizado na banca tradicional, uma conta poupança e uma conta corrente.

Na conta poupança é destinado para guardar as poupanças de uma vida (médio/longo prazo), onde está parte significativa do nosso capital, logo necessita de uma maior segurança, devem estar na L1.

Na conta corrente é destinado para os pagamentos do dia-a-dia (curto prazo), composta por uma pequena parte do nosso capital, esta deve estar na L2.

Vamos a dois exemplos concretos:

Exemplo 1: Uma pessoa que acumulou btc e agora sobrevive exclusivamente das poupanças. Esta pessoa, a cada 2 ou 3 meses, faz uma transação da L1 para a L2 com um valor suficiente para sobreviver nesse período. Depois utiliza a L2 para efetuar os seus pagamentos do dia-a-dia.

Exemplo 2: Uma pessoa que está agora a acumular btc, está a fazer o chamado hodl. Utiliza a L2 para fazer o DCA, acumular os satoshis, quando este valor for significativo, aí sim, faz uma transação da L2 para a L1.

Em ambos os casos, a L1 é utilizada para as liquidações, onde são realizadas meia dúzia de transações por ano, nas L2 são feitas milhares de transações por ano.

A descentralização é fundamental para o seu funcionamento, mas não é imperativo para os pagamentos, ou seja, é fundamental na L1, é a única maneira para garantir a segurança do btc e garantir a descentralização nas camadas seguintes.

Sendo a L1 descentralizada, é possível construir L2 descentralizadas ou centralizadas, ambas.

Se a L1 for centralizada, não é possível construir L2 descentralizadas, são todas centralizadas.

Quem são os “emissor da moeda” no ecossistema do Bitcoin?

São os intermediários, os custodiantes. Podem estar na L1, nas L2 ou em sistemas complemente centralizados, como as corretoras ou bancos.

Temos necessariamente de confiar no emissor da moeda?

Não, primeiro as pessoas podem utilizar apenas a L1, só que pode ter um custo elevado.

Podem optar por L2, neste caso existem 2 opções: descentralizadas ou centralizadas. Destas 3 opções possíveis, para efetuar transações, só numa existe algum risco do emissor. No caso do Bitcoin, o “confiar no emissor” é uma opção e não uma obrigação.

No caso das moedas no sistema FIAT, a centralização é imposta, é obrigatório o confiar, não existiam alternativas.

Esta é a beleza do Bitcoin, dá liberdade de escolha ao indivíduo.

Utilizar L2 não é sinónimo de perder a descentralização/soberania, é apenas uma opção. Muitos utilizadores prescindem da soberania pela conveniência, preferem as carteiras centralizadas/intermediários, porque são mais simples, mais baratas, sem a necessidade de manutenções e de ter conhecimentos técnicos. É totalmente legítimo e compreensível esta escolha, no meu caso eu utilizo ambas mas preferencialmente a descentralização.

É claro, quem prefere o centralizado, corre mais riscos, está dependente do custodiante/intermédio.

Além disso, a maioria dos usuários não possui o software (node) para validar as transações por conta própria.

Mesmo dentre os entusiastas que o fazem, muitos não possuem conhecimento técnico para validar o código-fonte ou participar dos debates técnicos.

A descentralização é utopia. Não existe. Sempre haverão pessoas ou grupos que terão o maior poder de algo (Regra de Pareto). Logo, o Bitcoin também não foge da regra.

Rodar de nós

A descentralização não é uma utopia, o que é utópico, é acreditar que todas as pessoas vão rodar o próprio nó, isso não vai acontecer. Só roda quem quer, não é obrigatório, quem quer roda, que não quer não roda, mas todos podem se beneficiar com o Bitcoin. Com o avanço tecnológico, atualmente nem é necessário rodar o nó para usufruir da soberania. Para a rede ser segura não é necessário milhões de nós, basta dezenas de milhares para a tornar imutável e plenamente descentralizada.

O bitcoin dá liberdade individual, liberdade de escolha, permite a utilização de carteira não-custodiais ou custodiais, cada um escolhe a melhor que se adapta ao seu perfil ou conhecimento. Nada disto é possível no sistema tradicional, onde só é possível carteiras custodiais, não existe alternativa.

No meu ponto de vista, a soberania é essencial (como rodar um nó), é utópico acreditar que todas as pessoas vão seguir este caminho, mas isto é escolha pessoal, uma liberdade individual. Se eu tenho o direito/liberdade de ser soberano, a outra pessoa também têm a liberdade de o não ser soberano, de não querer a responsabilidade de guardar a seed.

Temos visões diferentes, mas ambos nos beneficiamos e acreditamos no Bitcoin. Por não rodar um nó, não é inferior a mim, somos todos iguais nos direitos, o Bitcoin é para todos, mesmo para aqueles que não acreditam no Bitcoin, não existe distinção.

Mas é claro que, quem não quer ter a responsabilidade da custódia, terá que estar consciente dos riscos, poderá ter problemas no futuro. Terá que pesar os prós e os contras da soberania. Eu penso no exemplo dos meus pais, a probabilidade de eles perderem a seed é muito superior, à possibilidade de serem confiscados pelo estado. Para o perfil deles, o mais adequado é uma carteira custodial ou com seed recovery. Conhecendo bem os meus pais, nunca na minha vida, eu aconselharia uma carteira não-custodial.

É claro que rodar um nó é importante, mas não é essencial, essa é mais uma função para os maximalistas.

Verificação do código-fonte

Hoje em dia, o ecossistema do Bitcoin é tão extenso, são milhões de linhas de código, é humanamente impossível um indivíduo verificar o código-fonte sozinho. Se alguém com conhecimentos técnicos não consegue verificar tudo sozinho, é impossível para os leigos.

Por isso o Bitcoin é opensource, onde a desenvolvimento e verificação é realizada por milhares de olhos, é um trabalho colaborativo, realizado por pessoas altamente qualificadas. Onde cada linha, cada alteração é verificada por centenas de pessoas.

Esse é o motivos de sermos conservadores nas atualizações, qualquer alteração é necessário um longo período de testes e de rigorosas verificações. Não pode haver falhas, qualquer distração pode colocar em causa anos de trabalho.

O código-fonte opensource é um trabalho colaborativo.

A não verificação do código-fonte por pessoas comuns não é razão para colocar em causa a descentralização do Bitcoin. A única verificação que os não técnicos devem realizar, é fazer os downloads nos locais oficiais e manter os softwares atualizados.

Centralização das Pools

É importante também dizer que as pools de mineração são centralizadas.

Aproximadamente 80% da mineração de Bitcoins é controlada por apenas 5 pools. Cada node dentro das pools possuem o poder por conta própria, é verdade. Porém existe um certo poder de influência das pools com os nodes de mineração.

Em cima, já respondi em parte ao problema da centralização das pools de mineração.

Em suma, a centralização das pools não coloca em causa a descentralização da rede, porque o fundamental na descentralização são os nós da rede, as pools desempenham um papel muito diminuto nessa descentralização.

É claro, se o hashrate fosse mais disperso por mais pools era melhor. Com o novo software para as pools, é dado mais poder aos mineradores, na elaboração do template, o risco das pools fica ainda mais minimizado.

A Escalabilidade

Lastro dos IOUs

O problema com o ouro foi a escalabilidade. Pelas limitações físicas, o ouro não conseguiu ser escalável. Tendo que utilizar soluções de segunda camada (certificados de ouro) como uma representação do ouro original. Essa falta de contato com o ouro físico fez as pessoas se acostumarem a trocar somente certificados em papel-moeda e, posteriormente, foi se perdendo o lastro em ouro até se tornar 100% fiduciária.

Concordo plenamente com a afirmação, só que o Bitcoin tem algumas pequenas alterações que fazem toda a diferença. Os certificados de ouro criaram um risco, mas o maior risco aconteceu com a centralização, na existência de apenas um emissor (FED) e em um único produto (o dólar).

No Bitcoin é totalmente diferente, as carteiras custodiais ou IOUs são uma opção, só usa quem quer.

No caso das L2, existem carteiras custodiais e não-custodial. Esta parte é fundamental, as pessoas podem ter satoshis em carteiras L2 não-custodiais e “trocar” por L1 sem intermediários, sem a necessidade de uma permissão de um governo, estão seguros.

Os riscos associados às L2 centralizadas, é menor que o risco existente nos certificados de ouro/papel-moeda, porque existem vários emissores e em várias jurisdições, é um pormenor que faz toda a diferença.

Como o Bitcoin é digital, o emissor pode estar literalmente em qualquer ponto do mundo, ou simultaneamente em vários países, camuflado pelo TOR, irrastreável, ou em países pró Bitcoin, existe uma maior segurança jurídica.

Podemos estar num país e utilizar uma custodiante de noutro país, como aconteceu com a WOS, está oficialmente indisponível nos EUA, mas muitos norte-americano continuam a utilizar.

Como existem muitos emissores, as pessoas vão optar pelos mais seguros.

Um país pode confiscar o lastro dos emissores, mas só o consegue nas empresas sob sua jurisdição e esse confisco apenas afeta os residentes desse país, os restantes povos não são afetados. Assim, o que pode acontecer, é alguns emissores/custodiantes podem ser confiscados, ficando sem o lastro, mas o Bitcoin no geral não tem problemas. Como aconteceu na FTX, a corretora perdeu parcialmente o lastro, os clientes tiveram grandes perdas, mas o restante ecossistema Bitcoin, não perdeu o “lastro”.

O confisco é algo inevitável no futuro, algum país vai fazê-lo, possivelmente o primeiro será um país pequeno. Mas essa notícia vai propagar-se pelo mundo, vai colocar todos os utilizadores em alerta, a pensar que poderá também acontecer a si. Esse medo de perder os fundos vai estimular e gerar uma forte adoção à auto-custódia. Como acontece sempre após uma falência de uma corretora, gera uma corrida bancária em todas as corretoras, um pico de demanda por soberania. Infelizmente as pessoas só aprendem com a dor.

A parte mais curiosa disto tudo, a existência de múltiplos custodiantes/bancos em cada país e por centenas de países, essa enorme distribuição de empresas centralizadas cria uma certa descentralização, minimizando o risco.

Em suma, um risco universal dos IOUs de Bitcoin, perderem o lastro é nulo, o que poderá acontecer é casos localizados, ou seja, não é perda de lastro do Bitcoin, é o confisco realizado por algum estado ou a fraude de algum custodiante/emissor. Mas isto é um problema localizado e não sistémico. No caso do ouro foi sistémico, porque só existia um emissor e com poder absoluto.

Assim, para minimizar os riscos, a melhor opção é a auto-custódia.

Tamanho do Bloco

O Bitcoin é programado para fazer 1 bloco de transações de apenas 1 mb a cada ~10min. Isso significa que para sua transação ter prioridade terá que pagar taxas mais altas do que a média do mercado. A limitação de 1 mb serve para deixar a rede mais descentralizada já que quanto maior o bloco, maior também será a capacidade necessária para rodar um node na rede. Menos nodes significa mais centralização.

Análise perfeita.

Sem falar que já foi tentado aumentar o Bloco em 2017 com o Bitcoin Cash e a rede não foi para frente.

Pelo contrário, essas ideias foram em frente, o projeto foi criado, por isso existe o Bcash. Só que o tempo provou que o aumento do tamanho do bloco não é a solução, as pessoas preferiram o Bitcoin original.

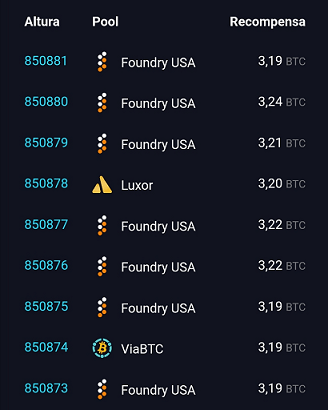

Basta ver as consequências do aumento do bloco, onde existem apenas 3 pools de mineração e uma delas é responsável por 85% do hashrate.

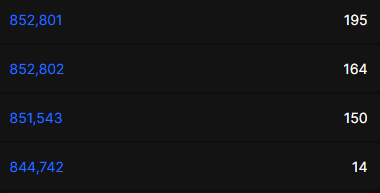

Os nós são muito poucos:

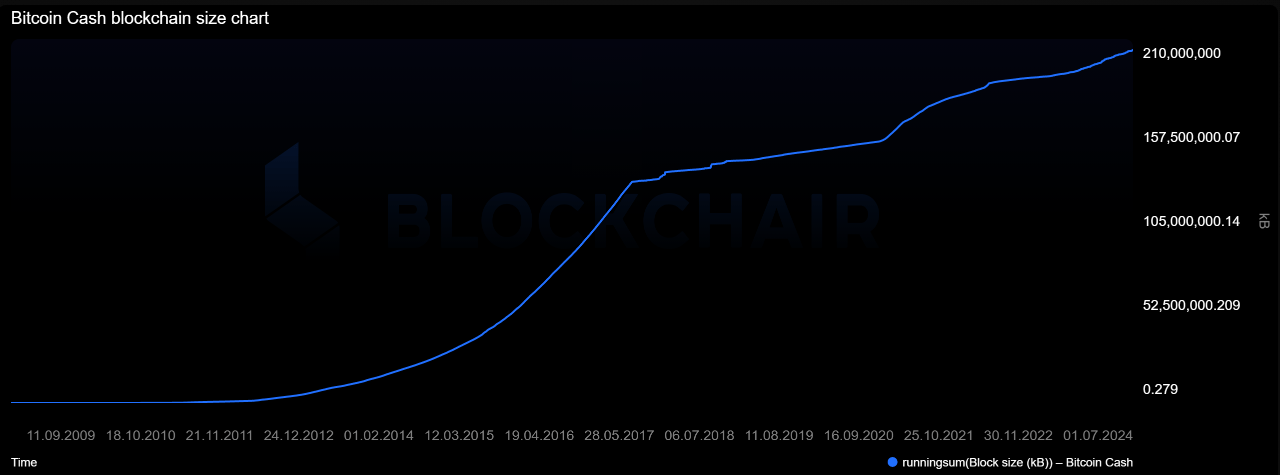

Aumentou o tamanho do bloco, mas tem uma blockchain menor que a do Bitcoin:

Além do Bcash, surgiu também o BSV, um fork do Bcash, onde as consequências do aumento do tamanho foram terríveis, apenas consegui dados até 2023, o tamanho da blockchain aumentou exponencialmente, é 12x maior que o atual tamanho do Bitcoin:

Em ambos os projetos a descentralização está comprometida, não existe.

Custo de Transação na L1

Em Abril de 2024, logo após o halving, a taxa para transacionar na rede do Bitcoin estava em média 200 dólares.

Imagina quanto pode chegar essa taxa nos próximos halvings com mais usuários na rede e com com mais implementações do tipo Ordinals ou Runes. É no mínimo irônico que maximalistas disputem espaço na rede com especuladores de memecoins e nfts congestionando a blockchain da criptomoeda.

É verdade que atingiu esses valores, mas foi num curto espaço de tempo, foi uma loucura momentânea que certamente não irá repetir, isso foi uma ocasião especial. O custo médio de uma transação na L1 está longe desses valores, neste preciso momento está inferior a 1$.

No futuro é provável que a médio prazo, o custo médio fique entre os 10$ e 20$.

Os NFTs e memecoins só estão na L1, porque está barata, quando ficar cara, estes projectos vão migrar para L2, ninguém vai pagar 10$ de fee para transacionar uma memecoin que vale alguns centavos. Na L1 vão ficar apenas coisas com valores elevados.

Pode parecer contraditório mas o chegar a 200$ é sinal que o sistema funcionou, está saudável. Isso só aconteceu devido a uma procura extraordinária, fez com que o custo aumentasse, mas a rede nunca parou. Enquanto no sistema financeiro tradicional, quando existe um pico de procura, muito fora do normal, os servidores vão abaixo e o sistema fica inoperacional para todos, durante um período. No caso do bitcoin os custos aumentam, é uma espécie de proteção contra DDoS, sem nunca o sistema ir a baixo.

Eu não quero dizer que o custo de uma transação de 200$ é bom, claro que não é, mas isto é algo que aconteceu esporadicamente. Mas não podemos colocar em causa um sistema por algo que acontece esporadicamente e num espaço de tempo tão curto.

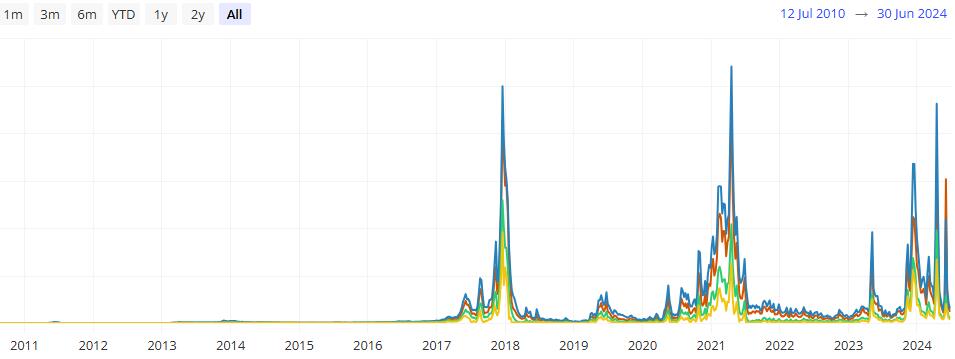

Nos 15 anos do Bitcoin apenas por 5 períodos onde o preço de transação atingiu valores exorbitantes e sempre num curto espaço de tempo.

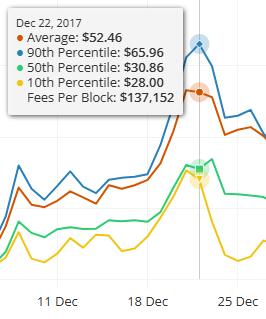

22 de Dezembro de 2017:

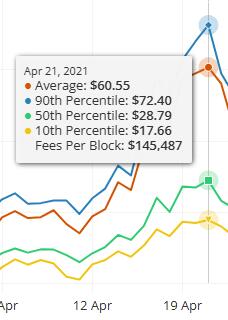

21 de Abril de 2021:

17 de Dezembro de 2023:

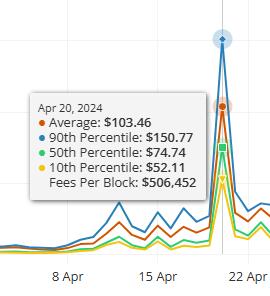

20 de Abril de 2024:

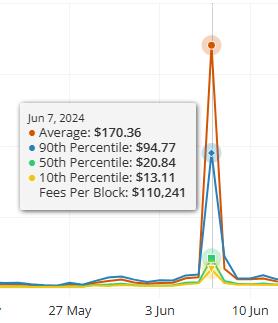

7 de Junho de 2024:

Nestes 5 períodos, apenas em um (20 de Abril de 2024), o percentil 50 foi superior a 31$. É verdade que 30$ não é acessível para toda a gente, mas o Bitcoin é a rede mais segura do mundo, isto tem um custo.

O 7 de Junho de 2024 é um caso particular, não foi um problema de uma elevada procura, mas sim, devido a um bug de uma corretora. Colocou um fee(taxa) absurdo nas suas transações de consolidação.

A L1 vai ser utilizada sobretudo para transações de liquidação(Settlements) ou com altos valores, onde podem pagar taxas mais elevadas.

Uma transação de liquidação na L1, “condensa” centenas ou milhares de operações realizadas em L2, logo esse custo pode ser dividido por essas centenas. Os custos são minimizados.

É similar ao que acontece na banca tradicional, durante o dia, os clientes de dois bancos realizam milhares de transações entre si, são apenas alterações nas bases de dados de ambos bancos. No fim do dia, os bancos fazem um balanço e o banco que estiver em crédito, efetuará uma transação para o outro banco. Essa real efetivação da transação (a liquidação), onde existe realmente um troca monetária entre os bancos só acontece algum tempo depois.

Geralmente nas transações de liquidação, não existe uma urgência imperativa, a transacção não necessita de ser executada de imediato, existindo uma maior flexibilidade, podendo aguardar por um momento com fees mais baixas.

Se for urgente está sujeito ao custo do momento.

Lightning Network

Os bitcoiners alegam que o Bitcoin resolve o problema da escalabilidade por ser digital. Mas até agora não temos nada concreto que mostre que seja possível escalar uma moeda “descentralizada”. Um passo nesse sentido foram a implementação da Lightining Network, uma “segunda camada” do Bitcoin implementada em 2018.

Enquanto o ecossistema do Bitcoin se expande, a Lightning se move em direção contrária.

Além disso, a Lightning apresenta falhas críticas que não favorecem o crescimento da adoção.

As soluções de L2 são a única via para resolver o problema da escalabilidade.

A Lightning Network (LN) foi a primeira a surgir e está completamente funcional, consegue processar 1 milhão de transações por segundo.

Os problemas da LN não são de código mas sim da dependência da L1, para fazer a abertura, fecho ou balancear os canais. Se no momento em que for necessário realizar estas operações, os custos na L1 for elevado, é um problema. Este problema afeta quem faz a auto-custódia, para evitar esse risco, as pessoas preferem utilizar carteira custodiais.

Hoje em dia estes períodos de custos mais altos na L1 são raros, mas é previsível no futuro com o aumento da adoção, estes períodos vão ser mais recorrentes, por isso a LN tem que ser melhorada, para que no futuro não seja um problema crítico.

Será que todos nós necessitamos de uma carteira L2 não-custodial para os pequenos pagamentos?

Na minha opinião não. Como as carteiras L2 necessitam de estar online e geralmente em smartphones, logo existe um maior risco de segurança, por esse motivo devemos ter pouco capital nesses dispositivos. Como o capital alocado é baixo, a grande maioria dos utilizadores prefere optar por carteiras simples, a soberania não é uma prioridade. A descentralização e a soberania é fulcral apenas na L1, onde estão os valores elevados, nas L2 não.

As L2 custodiais como a WOS é um excelente produto, simples, é um produto ideal para os leigos, que serão a maior parte da população.

Eu abri um canal de LN(não-custodial), há mais de ano, possivelmente já fiz milhares de transações, sempre a baixo custo, mesmo nos dias de congestionamento da L1 não houve qualquer problema. A minha experiência com LN é muito boa, mas a auto-custódia tem um custo. Mas esses custos da abertura e fecho do canal são divididos por dezenas ou centenas de transações na LN, assim os custos operacionais continuam a ser baixos, menor que qualquer sistema tradicional.

Atualmente com a Phoenix é simples ter LN não custodial, mas as pessoas continuam a preferir WOS, mesmo entre os maximalistas. Isto demonstra que a soberania/descentralização não é um ponto fundamental na escolha de uma carteira LN, mas sim a sua simplicidade e usabilidade, nisto a WOS é vencedora.

As carteiras custodiais têm a possibilidade de crescimento exponencial, mesmo com a atual tecnologia.

As pessoas preferem terceirizar a custódia, não querem ter essa responsabilidade, querem ter alguém para apontar o dedo quando algo corre mal. A sociedade foi construída na base da confiança, mas ao longo da história essa mesma confiança foi abusada inúmeras vezes, sobretudo pelos políticos.

É natural com a massificação da adoção, os novos utilizadores são cada vez menos geeks, são mais pessoas comuns, sem conhecimentos técnicos, vão preferir serviços custodiais.

É este o melhor caminho certo?

Na opinião não, mas a maioria das pessoas preferem, a adoção demonstra isso. Mas compreendo essa escolha, faz todo o sentido, como são montantes baixos, compensa aceitar esse risco e deixar todo o trabalho da gestão de um canal para o custodiante.

O essencial é existir as duas vias, depois cada indivíduo escolhe o melhor que se adapta ao seu perfil.

O real problema

É claro que a utilização da LN poderia ser muito superior, mas na minha opinião, não é a tecnologia que está a atrasar a adoção. O problema é que a maioria das pessoas olha para o Bitcoin apenas como uma reserva de valor, apenas guarda-o. São poucas as pessoas a gastá-lo. Este sim é o grande desafio, a mudança de mentalidade.

Alternativas

Este texto de opinião, apenas fala da LN, mas existem outras L2 no Bitcoin. A carteira Aqua ou a Helm são excelentes produtos. A interoperacionalidade das duas carteiras é extraordinária, o comum mortal nem nota que está a utilizar uma sidechain Liquid. A Liquid é segura e muito barata transacionar. Ambos são muito bons para o cidadão comum como a Helm diz: “a Lightning wallet that even your grandma can use”.

Bitcoin é um organismo vivo, sempre em desenvolvimento. Atualmente já estão numa fase avançada de desenvolvimento a Ark, Fedi, Cashu e a Mercury.

O desenvolvimento de L2 tem sido tremendo no último ano, talvez seja o período onde existe mais desenvolvimento no ecossistema do Bitcoin, são dezenas de projetos em desenvolvimento, surgem ideias novas quase todos os dias. É claro que a maioria será um flops, mas certamente algumas boas ideias vão sobressair.

Futuro

A atual tecnologia da LN ainda permite um enorme crescimento na adoção, mas para o Bitcoin estar disponível para biliões de utilizadores, a utilizar como moeda, como nós desejamos, é necessário outras soluções, sem dúvida nenhuma.

A médio prazo, a LN ainda será a principal solução, mas é muito provável que no futuro(a longo prazo) as pessoas deixem de usar a LN para pagamentos, talvez optem por Ark ou dispersam por várias tecnologias. A LN vai se transformar num sistema que vai ligar, vai fazer a interoperacionalidade da liquidez entre diferentes L2 e a ligação à L1.

Repito, a tecnologia tem muito que melhorar, mas não é ela a principal responsável pelo atraso da adoção do Bitcoin como moeda.

Adoção da LN

A rede vem perdendo a sua adoção

Isto é uma interpretação errada dos números, apesar da capacidade da LN ter diminuído ligeiramente, não significa que tenha perdido adoção, pelo contrário. Como a unidade de conta dos produtos é em FIAT, temos que analisar os dados em FIAT.

A capacidade mais alta da LN ocorreu a 8 de julho de 2023, com 5523 BTCs, correspondia a 167 milhões de dólares.

Hoje a capacidade está ligeiramente abaixo, nos 5206 BTCs, corresponde a 322 milhões de dólares.

Isto significa que não diminuiu, mas sim aumentou 48%, mais 155 milhões de dólares. Como o valor total em dólares alocado aumentou imenso mas o número médio de satoshis por pessoa reduziu. Isto significa que existem mais pessoas a utilizar.

Eu sou um exemplo prático disso, com a valorização do Bitcoin, o valor já era demasiado alto, muito superior ao que eu necessito, por isso movi parte para a L1.

Apesar de hoje a capacidade em BTC está próximo ao máximo de 2023, a grande diferença está no número de canais, que diminuiu bastante. Isto significa que são menos canais mas com maior capacidade de liquidez. A LN está a centralizar-se em canais maiores, isto é a prova que as pessoas optam por carteiras custodiais.

Escola Austríaca

As partes sobre a escola austríaca prefiro não comentar, deixo para os mais entendidos sobre o assunto.

Conclusão

Para finalizar, apesar de não concordar com muitas coisas que o autor do texto diz, mas tenho que louvar a sua atitude e a maneira como expressou os seus argumentos. Apesar de algumas imprecisões, o autor demonstrou ter bons conhecimentos sobre o Bitcoin. É um exemplo a seguir por outros críticos, uma crítica construtiva.

Eu creio que no futuro o autor vai reconhecer que estava errado nesta análise, vai voltar a acreditar no Bitcoin, ao não fechar essa porta, é um bom sinal.